Silvia Pérez Menéndez

Auditora

Sindicatura de Cuentas del Principado de Asturias

Vanesa Álvarez Álvarez

Secretaria-Interventora de Administración Local

Técnico de Auditoria

Sindicatura de Cuentas del Principado de Asturias[1]

Aspectos prácticos de la fiscalización de la cuenta 413

RESUMEN

Si bien es cierto que la cuenta 413 nace con la aprobación del Plan contable anexo a las instrucciones de 2004, no es hasta la entrada en vigor de la Ley Orgánica 2/2012, de 27 de abril, de estabilidad presupuestaria y sostenibilidad financiera y de las medidas de liquidez extraordinarias implantadas, entre otros, por el Real Decreto-ley 4/2012, de 24 de febrero, Real Decreto-ley 7/2012, de 9 de marzo y el Real Decreto-ley 8/2013, de 28 de junio, cuando su aplicación se entiende ya ineludible.

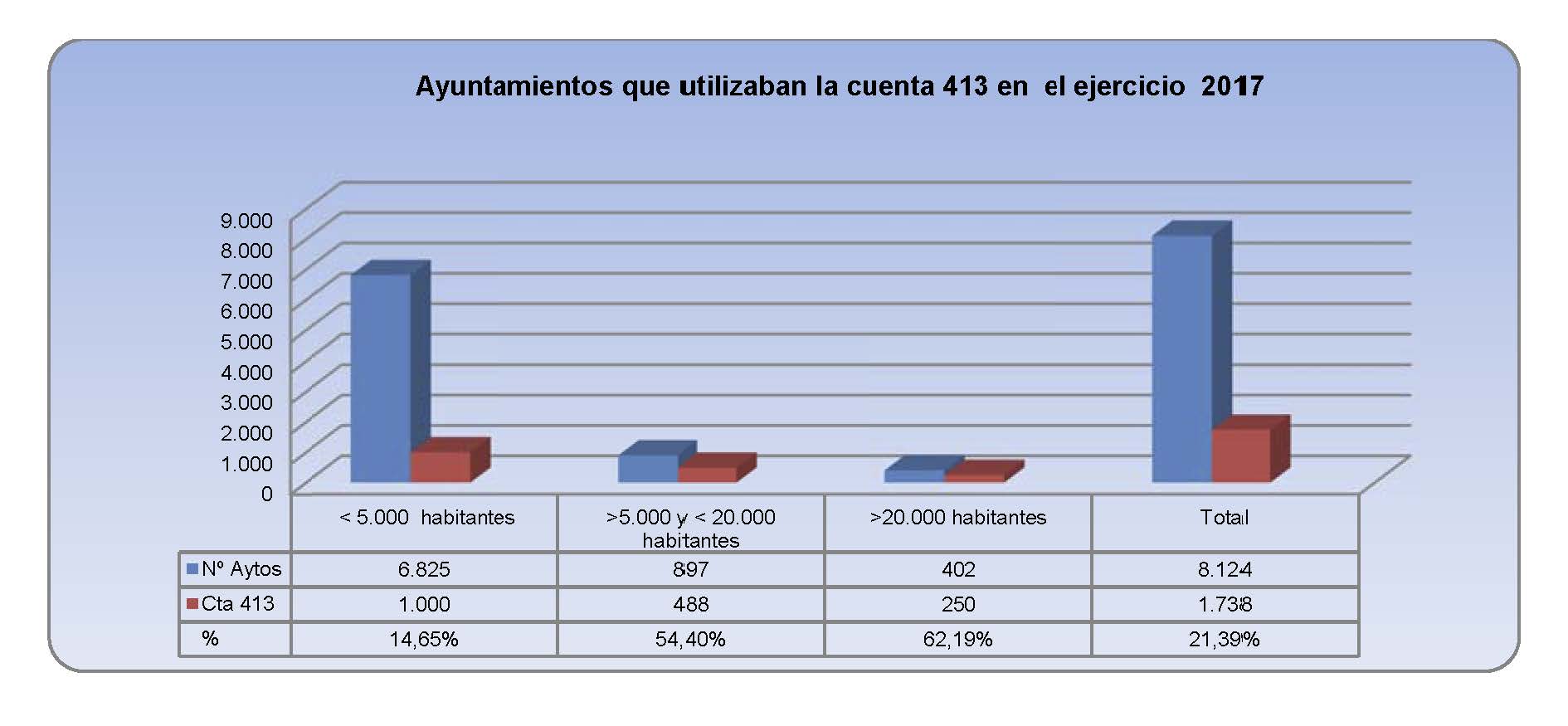

No obstante, y a pesar de que esta cuenta tiene un significado más relevante y la tendencia a su utilización es cada vez mayor, únicamente un 21,39 % del total de los ayuntamientos la utilizan. Dato contradictorio, sobre todo si tenemos en cuenta la necesaria dotación de saldo en la misma, pues la existencia en las entidades locales de gastos imputables a la cuenta 413 es inherente al cumplimiento del principio contable de devengo.

ABSTRACT

Although it is true that account 413 was born with the approval of the Accounting Plan annexed to the instructions of 2004, it is not until the entry into force of Organic Law 2/2012, of April 27, of budgetary stability and financial sustainability and of the extraordinary liquidity measures implemented, among others, by Royal Decree-Law 4/2012, of February 24, Royal Decree-Law 7/2012, of March 9 and Royal Decree-Law 8/2013, of June 28 , when its application is already understood as unavoidable.

However, and despite the fact that this account has a more relevant meaning and the trend towards its use is increasing, only 21.39% of the total number of municipalities use it. Contradictory data, especially if we take into account the necessary provision of balance in the same, since the existence in local entities of expenses attributable to account 413 is inherent in compliance with the accounting principle of accrual.

PALABRAS CLAVE

PRINCIPIO DE DEVENGO, ANUALIDAD, TEMPORALIDAD, OPERACIONES PENDIENTES DE APLICAR A PRESUPUESTO, RECONOCIMIENTO EXTRAJUDICIAL DE CRÉDITO.

KEYWORDS

PRINCIPLE OF DEVENTION, ANNUITY, TEMPORALITY, OPERATIONS PENDING TO APPLY TO BUDGET, EXTRA-JUDICIAL CREDIT RECOGNITION

1.INTRODUCCIÓN

La razón de la existencia de la cuenta 413 “Acreedores por operaciones pendientes de aplicar a presupuesto”, tal y como esta viene definida en el plan contable aplicable a la administración local, es dar cumplimiento al principio de devengo. En este sentido, la misma recogerá gastos y adquisiciones de activos transitoriamente, hasta que se cumplan todos los requisitos para su imputación a presupuesto.

Y es que, si bien contabilidad y presupuesto van unidos, en ocasiones pueden generarse desajustes derivados de la asincronía entre los dos momentos del registro de una misma operación: el económico-patrimonial, que implica que el reconocimiento las transacciones se realizará en función de la corriente real de bienes y derechos que los mismos representan y el presupuestario, donde ha de garantizarse, por un lado, la no realización de gastos por encima del crédito presupuestario aprobado y, por otro lado, el sometimiento estricto al procedimiento de gestión establecido.

Manifestar, asimismo, como dato introductorio, que pese a la importancia de la existencia de esta cuenta en aras de mostrar la imagen fiel de la entidad, y a pesar de que la tendencia a su utilización es cada vez mayor, únicamente un 21,39 % del total de ayuntamientos españoles la utilizan siendo más frecuente su uso en ayuntamientos de mayor tamaño y reduciéndose considerablemente en los de menor población[2]:

Figura1: Utilización de la cuenta 413 por las entidades locales

Fuente: Elaboración propia a partir de los datos la Oficina Virtual de las Entidades Locales (www.hacienda.gob.es)

2.EL PRINCIPIO DEL DEVENGO Y LA TEMPORALIDAD EN LA GESTIÓN ECONÓMICA DEL GASTO

2.1 Registro de gastos: devengo versus imputación presupuestaria

Uno de los principios que deben presidir cualquier registro contable es el principio de devengo. A este respecto, las normas de contabilidad internacional imponen este criterio[3] haciendo prevalecer el flujo económico frente al flujo financiero.

En el ámbito estatal, el Plan General de Contabilidad Pública (en adelante, PGCP), aprobado por Orden EHA/1037/2010, de 13 de abril, plan marco aplicable a todas las administraciones públicas, el principio de devengo se incorpora como principio contable de carácter económico-patrimonial fundamental para el registro de las operaciones. De igual manera se regula en la Primera Parte la Orden HAP/1781/2013, de 20 de septiembre, por la que se aprueba la Instrucción del modelo normal de contabilidad local relativa a los principios contables[4].

La aplicación de este principio implica que, desde el punto de vista económico-patrimonial, la imputación temporal de gastos e ingresos debe realizarse en función de la corriente real de bienes y servicios que los mismos representan con independencia de la corriente monetaria.

El objetivo es reflejar la imagen fiel de la administración, ya que la entidad asegura que usando esta norma contable se llevarán los gastos en el periodo en que hayan ocurrido los movimientos y no el hecho generador.

Por otro lado, en el ámbito de las entidades locales, hay que tener en cuenta que éstas han de someter su actuación a un presupuesto que se constituye como pieza normativa básica de las mismas y que representa el marco jurídico y financiero; por lo tanto, el registro de las transacciones debe realizarse no sólo con sujeción a los principios contables públicos, sino que ha de cumplir, ineludiblemente, con las normas presupuestarias que les resulte de aplicación.

A este respecto, desde un punto de vista presupuestario, los gastos que surjan de la ejecución del presupuesto se imputarán cuando se dicten los correspondientes actos administrativos, para lo cual deben cumplirse una serie de requisitos. Es decir, el registro de un gasto en el presupuesto es “más complejo” en tanto en cuanto no sólo incluye actos de gestión, sino que también incluyen una serie de actos de control de legalidad cuyo carácter favorable es necesario para que el procedimiento continúe. En este sentido, y centrándonos en el acto de reconocimiento de la obligación, es requisito imprescindible, la acreditación documental ante el órgano competente de la realización de la prestación o el derecho del acreedor de conformidad con los acuerdos que, en su día, aprobaron y comprometieron el gasto. Este hecho implica, a su vez, el cumplimiento de dos requisitos: uno de fondo, que consiste en que el acreedor haya cumplido la prestación a su cargo de acuerdo con la denominada “regla del servicio hecho”[5] debiendo quedar acreditado mediante dos comprobaciones, una documental (documentación que acredite la realización de la prestación o derecho del acreedor) y otra material, cuando se trata de gastos físicamente identificables; y otro de forma, que se refiere al acto administrativo mediante el cual se acepta formalmente el crédito a su cargo y se determina el importe exacto del mismo.

No obstante lo anterior, la regla 71 de la Instrucción del Modelo Normal de Contabilidad Local que regula las operaciones pendientes de aplicar a presupuesto indica que, si a fecha de cierre del ejercicio económico no se hubiera podido efectuar el reconocimiento de la obligación correspondiente a gastos realizados o bienes efectivamente recibidos, se registrará, al menos a 31 de diciembre, un acreedor no presupuestario a través de la cuenta 413, que quedará saldada cuando se registre la imputación presupuestaria de la operación.

Es por ello que el principio de devengo es fundamental para la determinación del resultado, tanto económico como presupuestario, ya que establece cuando se incorpora un gasto o un ingreso a la cuenta de resultados o al presupuesto.

2.2 Temporalidad de la gestión económica

Desde otra perspectiva, y teniendo en cuenta que las entidades locales realizan su actividad a través de la ejecución de sus presupuestos, otros principios que cobran especial relevancia a la hora de analizar la cuenta contable 413, son los principios presupuestarios de especialidad temporal y de anualidad, vertiente más formal del anterior. A este respecto, el artículo 202 del Texto Refundido de la Ley de Haciendas Locales (en adelante TRLHL), señala que el ejercicio contable se corresponderá con el ejercicio presupuestario. A su vez el artículo 163 TRLHL estipula que el ejercicio presupuestario coincidirá con el año natural.

Ello debe interpretarse de manera conjunta con los artículos 176 TRLHL y 26 del Real Decreto 500/1990, de 20 de abril, por el que se desarrolla el Capítulo I del Título sexto de la Ley 39/1998, de 28 de diciembre, reguladora de las Haciendas Locales, en materia de presupuestos, que se conforman como las normas reguladoras del aspecto presupuestario –temporal de los gastos públicos locales y en los que se estipula que “con cargo a los créditos del estado de gastos de cada presupuesto sólo podrán contraerse obligaciones derivadas de adquisiciones, obras, servicios y demás prestaciones o gastos en general que se realicen en el año natural del propio ejercicio presupuestario”.

Por tanto, en el sector público administrativo, ejercicio contable y ejercicio presupuestario concurren simultáneamente y coinciden con el año natural, que es un período de tiempo claro, comprendido entre el 1 de enero y el 31 de diciembre. Pese a ello, en ocasiones, pueden surgir disquisiciones temporales en la operatoria práctica del principio de temporalidad, sobre todo en relación con servicios, suministros y obras que se lleven a cabo durante los últimos meses del ejercicio; y esto es así, por lo ya comentado hasta ahora, que, si bien, con carácter general, los créditos están destinados a ser gastados dentro del propio ejercicio, como señala Fueyo Bros (2017, p 191), las exigencias de la gestión no pueden encorsetarse en los limites de un ejercicio presupuestario y es por ello que la norma contempla excepciones a este principio general, entre ellas la posibilidad de imputar al presupuesto corriente obligaciones vencidas en ejercicios anteriores.

En definitiva, la razón de la existencia de la cuenta 413 “Acreedores por operaciones pendientes de aplicar a presupuesto” es dar cumplimiento al principio contable del devengo de manera que, en el caso de que no se pueda reconocer presupuestariamente una obligación por los motivos ya expuestos, si existe una obligación jurídica de pago, ésta debe tener reflejo, en todo caso, en la contabilidad financiera. Ello incide en la máxima contable de reflejar la imagen fiel de la entidad, que supone que la información contable refleje la situación económico-financiera de una entidad de la forma más razonada y aproximada posible.

La eficacia del sistema descansa en la correcta utilización de esta cuenta que, al término del ejercicio y con alguna excepción tasada, solo debería reflejar las operaciones que, por producirse a finales de año, no han podido completar su tramitación presupuestaria.

3.FISCALIZACIÓN DE LA CUENTA 413

3.1 Consideraciones teóricas

3.1.1 Incidencia de la Nota 1/2016 de la Intervención General del Estado en la cuenta 413.

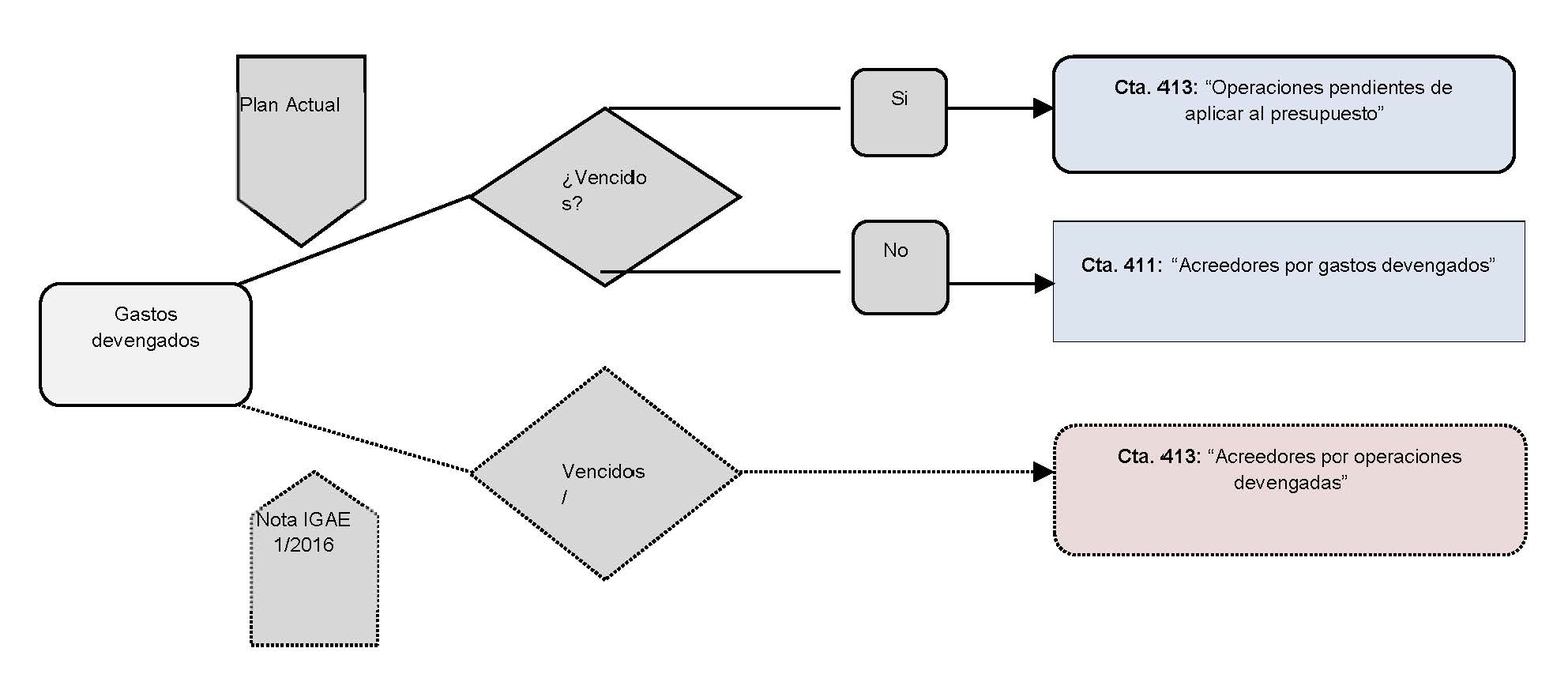

En el ámbito local, la Orden HAP/1781/2013, de 20 de septiembre, por las que se aprueba la Instrucción del Modelo Normal de Contabilidad Local, en la quinta parte relativa a las “Definiciones y relaciones contables” incluye las referencias a las cuentas 411 y 413. La diferencia entre ambas radica en el vencimiento o no de las obligaciones que deban ser objeto de registro:

- La cuenta 411, Acreedores por gastos devengados, recoge las obligaciones no vencidas a fin de ejercicio derivadas de gastos económicos no financieros devengados durante el mismo.

- Por su parte la cuenta 413, Acreedores por operaciones pendientes de aplicar a presupuesto, recoge las obligaciones derivadas de gastos realizados o bienes y servicios recibidos, para las que no se ha producido su aplicación a presupuesto, siendo procedente la misma.

En este sentido, y tras la modificación operada en el PGCP del Estado aprobado por Orden EHA/1037/2010, de 13 de abril, la IGAE emitió, con fecha 4 de octubre de 2016, la Nota Informativa 1/2016, que contiene una recomendación técnica sobre la utilización de la cuenta 413 “Acreedores por operaciones pendientes de aplicar a presupuesto” del Plan General de Contabilidad adaptado a la Administración Local. En ella, la IGAE propone una modificación que consiste en un cambio de orientación de la cuenta 413, en el sentido de abandonar el criterio de exigibilidad de las obligaciones que se vienen recogiendo a través de ella para que su utilización responda exclusivamente al principio de devengo, quedando de este modo desvinculada del presupuesto.

La modificación de los planes de cuentas locales para adaptarlos a los del Estado supondría la eliminación de la cuenta 411 «Acreedores por gastos devengados» (que se integraría en la nueva cuenta 413) y la redefinición de la cuenta 413 «Acreedores por operaciones pendientes de aplicar a presupuesto» que pasaría a denominarse «Acreedores por operaciones devengadas» y que recogería los gastos derivados de operaciones devengadas, vencidos y no vencidos, y no imputados al presupuesto.

Entre los objetivos perseguidos con la modificación estaban la necesidad de dar reflejo contable a aquellas obligaciones derivadas de operaciones devengadas que no se hubiesen registrado en otras cuentas específicas, así como la de clarificar el contenido de la cuenta 413, con el fin de homogeneizar su utilización por parte de todas las Administraciones Públicas. Además, la modificación persigue incrementar el valor informativo de la cuenta, aumentando la periodicidad de su utilización. Gráficamente:

Figura 2: Evolución contenido cuenta 413

Fuente: Elaboración propia

En tanto en cuanto la modificación de las instrucciones contables de ámbito local no se produzca, las previsiones contenidas en la Nota de la IGAE no tienen carácter obligatorio, es por ello que en el análisis de las operaciones pendientes de aplicar al presupuesto cobra especial importancia el estudio de la regulación municipal relativa al cierre de contabilidad, en orden a poder determinar el grado de seguimiento de las mismas y las previsiones de la propia entidad local al respecto.

3.1.2 Periodicidad en su registro

El Plan General de Contabilidad adaptado a la administración local obliga a contabilizar los gastos pendientes de aplicación al menos una vez al año. No obstante, en el ejercicio 2016 la IGAE emite recomendación técnica citada anteriormente, en virtud de la cual y tanto en cuanto se modifica el plan de contabilidad local, sería aconsejable que las entidades locales a las que les resulte de aplicación la Instrucción del Modelo Normal de Contabilidad Local, registrasen estas operaciones con periodicidad mensual.

Por otro lado, el Tribunal de Cuentas también se han manifestado en diversos de sus informes sobre la importancia de la periodicidad en el registro de las operaciones, incidiendo en la necesidad de control de los gastos desde el momento en que se producen y no desde que se conforman o aplican a presupuesto. Así lo hizo el Informe de fiscalización[6] sobre el cumplimiento por las entidades locales de sus obligaciones comerciales, en la que se manifiesta “Habrían de establecerse procedimientos que garanticen convenientemente la anotación en la contabilidad financiera de los gastos y las deudas con los proveedores íntegramente, desde que se realizan, con independencia del momento en el que las correspondientes facturas sean comprobadas, conformadas, aceptadas o reconocidas, mejorándose así la imagen fiel de los estados financieros y garantizándose la fiabilidad de las cuentas, reforzándose así la actual regulación para contabilizar las obligaciones pendientes de aplicación a presupuesto”.

Sin perjuicio de las disposiciones anteriores, son múltiples las razones por las que se considera de especial importancia el adecuado funcionamiento de la 413 en lo que respecta a la periodicidad en su llevanza; uno de ellos es para efectuar un mejor control de la morosidad. En este sentido, la regulación existente del registro contable de facturas, incluye también las correspondientes a gastos registrados en la cuenta 413, lo que implica su consideración en el período medio de pago que las Administraciones Públicas han de elaborar y publicar de acuerdo con la normativa vigente. El no utilizar adecuadamente la cuenta 413 puede producir un efecto dilatador en el plazo de pago a proveedores que contrarrestaría la eficacia de las medidas que han venido adaptándose en materia de control de la morosidad en las administraciones públicas.

En conclusión, constatada hasta ahora la importancia de la correcta llevanza de la cuenta 413, e interpretada de manera conjunta la orientación que la Nota de la IGAE propugna respecto de la misma, junto con los mayores requerimientos de información (que se detallarán en el punto siguiente), la contabilidad de las EELL ha estar en condiciones de suministrar, como mínimo mensualmente, información acerca de las obligaciones derivadas de las operaciones realizadas, y la periodicidad mínima con la que debería utilizarse la cuenta 413 ha de ser mensual (excepto para las entidades que apliquen el modelo simplificado de contabilidad local, en las que se va a mantener la periodicidad mínima anual de registro de las obligaciones recogidas en la cuenta 413).

3.1.3 Obligaciones en materia de información

Analizados en los dos puntos anteriores el contenido de la cuenta así como la periodicidad en su registro, se detallan, a continuación, las principales obligaciones de información a las que ésta cuenta se encuentra sometida:

Por un lado, se ha de informar en la Cuenta General de la Entidad Local correspondiente. A este respecto, en la tercera parte del Plan Anexo a la Instrucción del Modelo Normal de Contabilidad Local aprobada por orden HAP/1781/2013 de 20 de septiembre, se concreta la información que, de las operaciones pendientes de aplicar al presupuesto, se ha de incluir en el apartado 24.1.1.c) de la memoria.

Por otro lado, el artículo 16.2 de la Orden HAP/2015/2012, de 1 de octubre, por la que se desarrollan las obligaciones de suministro de información previstas en la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera, obligan a remitir información acerca de las obligaciones vencidas, líquidas y exigibles, no imputadas a presupuesto que, a la finalización de cada trimestre, posea cada una de las entidades locales frente a terceros.

Y por último, donde claramente se establece un mayor requerimiento de información en la materia, es en el principio de transparencia recogido en el artículo 6 de la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera. Este principio, se revela como un instrumento indispensable para un seguimiento más efectivo del cumplimiento de los objetivos de estabilidad presupuestaria y en consecuencia dispone que la contabilidad debe contener información suficiente y adecuada que permita verificar su situación financiera, el cumplimiento de los objetivos de estabilidad presupuestaria y de sostenibilidad financiera y la observancia de los requerimientos acordados en la normativa europea en la materia.

3.2 Aspectos a revisar durante la fiscalización de la cuenta 413.

3.2.1 Existencia de instrucciones dictadas por las entidades locales al cierre de la contabilidad

El principio de anualidad presupuestaria no impide que, en aplicación del principio del devengo, se dicten instrucciones o normas reguladoras que puedan ordenar los procedimientos dirigidos, principalmente, al reconocimiento en la contabilidad económico patrimonial de los gastos producidos antes del cierre del ejercicio. En ningún caso, los plazos indicados en las instrucciones han de ir dirigidos al reconocimiento de obligaciones en el ejercicio que se cierra, lo que implicaría la vulneración del artículo 163 del TRLHL.

A este respecto, el Tribunal de Cuentas en sus informes de fiscalización[7] sobre los gastos ejecutados por las EELL sin crédito presupuestario, proponía entre otras recomendaciones “adoptar por parte de las entidades locales una instrucción que regule las operaciones a realizar a cierre de ejercicio, con el objetivo de normalizar y planificar la fecha límite para proponer la iniciación de procedimientos de gasto, para aplicar una factura al presupuesto en curso, así como para aplicar gastos al ejercicio a cerrar, y el procedimiento a seguir con aquellas facturas expedidas en diciembre del ejercicio precedente pero con entrada en los registros en enero del año siguiente, respetando los principios de devengo y la anualidad presupuestaria”.

En consecuencia, consideramos que el primer tema a abordar durante una fiscalización de la cuenta 413, ha de ser no sólo lo dispuesto en las propias bases de ejecución del presupuesto municipal sino también la existencia de instrucciones u otra regulación dictada por la propia entidad, que contenga especificaciones para el cierre de contabilidad y otros procedimientos a realizar a final del ejercicio, en relación con las operaciones devengadas y pendientes de imputar a presupuesto y en qué medida recogen disposiciones relativas a la cuenta 413.

Como resultado de la fiscalización de la cuenta 413 en el Principado de Asturias, se constató que no todos los ayuntamientos incluidos en el informe disponían de este tipo de instrucciones. Es por ello que la Sindicatura de Cuentas reitera en su Informe[8] la recomendación propuesta al respecto por el Tribunal de Cuentas.

3.2.2 Análisis de la composición de la cuenta 413

Si bien y tal y como se ha descrito hasta ahora, el contenido deseable de la 413 sería cualquier gasto público local realizado durante un determinado ejercicio, finalizado y perfeccionado en ese mismo año, por tanto vencido, y que al cierre del mismo estuviere pendiente de reconocimiento, en la práctica, no todas las obligaciones proceden de gastos debidamente adquiridos. A este respecto, es frecuente comprobar cómo, y a pesar de incumplir los artículos 173.5 TRLHL y 25.1 Real Decreto 500/1990, se contraen obligaciones sin el crédito adecuado o prescindiendo del procedimiento legalmente establecido. Por tanto, si bien son actos que adolecen de un vicio de nulidad ello no implica su absoluta falta de efectos, pues la imposibilidad de reposición, que se da en la mayoría de los casos, abre la vía para el nacimiento de una obligación ex lege —por aplicación del principio general del derecho de prohibición de enriquecimiento injusto (Moreo, 2015).

En estos casos, lo procedente de la interpretación conjunta de los artículos 26.2.c) y 60.2 del Real Decreto 500/1990 es, aplicar las obligaciones al presupuesto vigente mediante el reconocimiento extrajudicial de créditos, previa revisión de oficio del acto sobre el que pesa el vicio de nulidad[9]. Este criterio es mantenido por la Sindicatura de Cuentas del Principado de Asturias, y así lo recomendó en el Informe Definitivo de Fiscalización sobre las subvenciones, gastos sin consignación presupuestaria y expedientes de reconocimiento extrajudicial de créditos.[10]

Y todo ello, sin perjuicio de las responsabilidades que sean exigibles y sin olvidar que la Ley 19/2013, de 9 de diciembre, de transparencia, acceso a la información pública y buen gobierno, en su artículo 28 c) sobre infracciones en materia de gestión económico-presupuestaria, califica como infracciones muy graves los compromisos de gastos, reconocimiento de obligaciones y ordenación de pagos sin crédito suficiente para realizarlos o con infracción de lo dispuesto en la Ley General Presupuestaria o en otra normativa presupuestaria que le sea de aplicación.

En cualquier caso, y volviendo a la posibilidad que la normativa contempla para aplicar al presupuesto este tipo de gastos, no hay que olvidar el carácter excepcional que ha de tener la figura del reconocimiento extrajudicial de crédito que, en última instancia, vulnera el carácter limitativo de los créditos para gastos contemplado en el art. 172.2 del TRLHL.

Es por todo ello, que se considera de suma importancia a la hora de fiscalizar la cuenta contable 413, desglosar y conocer el contenido de la misma, distinguiendo entre los dos supuestos que se acaban de exponer, es decir, si las obligaciones son:

- Derivadas de gastos que han sido legalmente adquiridos en ejercicios anteriores y el bien o servicio se ha prestado pero la factura o documento equivalente no ha llegado antes de 31 de diciembre[11] o, habiendo llegado, el bien o servicio no ha podido ser recepcionado o recibido de conformidad.

- Derivadas de gastos realizados sin consignación presupuestaria o al margen del procedimiento legalmente establecido, circunstancias éstas que si bien impiden su reflejo presupuestario, su registro contable se está realizando a través de la mencionada cuenta 413.

Lo deseable es que las operaciones incluidas en la citada cuenta sean todas del primer supuesto y, dentro de las mismas, las provenientes del ejercicio en curso. A este respecto, una vez conocido el contenido, habría que conocer también la antigüedad de su saldo y estudiar el motivo por el que aún no se han imputado al presupuesto. Ello conllevaría desglosar el mismo por año de procedencia de la operación que ha originado su imputación a la cuenta 413. Esta verificación permitirá conocer la razón de por qué la obligación permanece en la cuenta durante un largo periodo de tiempo, así como el grado de control interno que se realiza sobre la misma.

3.2.3 Análisis del movimiento de la 413

Otra buena práctica que, en nuestra opinión, facilitaría la fiscalización de la cuenta 413, es el análisis de sus movimientos a lo largo del ejercicio. A este respecto:

– Altas- Abonos:

La cuenta 413 se abona, en virtud de lo establecido en la quinta parte de la Instrucción del Modelo Normal de Contabilidad local, al menos a 31 de diciembre, con cargo a las cuentas del grupo 6 o a las cuentas de balance representativas de los gastos presupuestarios realizados.

Teniendo en cuenta que el motivo de imputación, y en consonancia, la composición de la cuenta 413 ya fue analizado en el epígrafe anterior, se propone como prueba de fiscalización de las altas, comprobar la integridad de las mismas, es decir, si están todas las operaciones que deberían en aplicación estricta del principio del devengo. Para ello, se propone como prueba de auditoría, solicitar todas las obligaciones imputadas al presupuesto del ejercicio t+1 que provengan de operaciones del ejercicio t y comprobar su inclusión en la cuenta 413, proponiendo, si en su caso procede, los correspondientes ajustes por la diferencia.

– Cargos- Bajas:

La cuenta 413 se carga con abono a la cuenta 400 cuando se produce la aplicación a presupuesto del gasto devengado en el ejercicio anterior. De esta forma, la realización del gasto o la recepción del bien o servicio quedan reflejadas en la cuenta de resultado económico-patrimonial o en el balance, según proceda, del ejercicio en que los mismos se producen, pero no en el ejercicio en que se aplica a presupuesto.

Para la aplicación, hay que volver a distinguir los dos supuestos contemplados en el epígrafe anterior relativos a la imputación en la cuenta, ya que, en virtud del motivo por el que los gastos que se encuentren en la cuenta 413, su aplicación al presupuesto será diferente. En este sentido:

- Las obligaciones derivadas de compromisos de gastos debidamente adquiridos en ejercicios anteriores, previa incorporación de los créditos en el supuesto en los que proceda, se aplicarán al presupuesto por el procedimiento ordinario de reconocimiento de obligaciones (artículo 176.2 del TRLHL)

- Las derivadas de falta de dotación presupuestaria en el ejercicio de origen o tramitadas al margen del procedimiento legal, lo procedente es aplicarlas mediante un reconocimiento extrajudicial de crédito previa revisión de oficio del acto sobre el que pesa el vicio de nulidad, tal y como se comentó anteriormente.

Se proponen pues, como prueba de auditoría, verificar: por un lado, que las operaciones imputadas al presupuesto en el ejercicio t+1 dependiendo del tipo que sean, han sido aplicadas al presupuesto en virtud de lo expuesto anteriormente. Y por otro, solicitar los expedientes de reconocimiento extrajudicial de créditos tramitados por la entidad local, con el objetivo de comprobar que todas las operaciones incluidas en los mismos estaban imputadas en la cuenta 413, si ello fuera procedente.

De las pruebas de auditoria realizadas en el informe de la Sindicatura del Principado Asturias se concluyó, además de los ajustes procedentes en cada caso en la cuenta 413, derivados fundamentalmente de infravaloraciones en su saldo, un uso excesivo de los reconocimientos extrajudiciales de crédito como solución procedimental para subsanar incumplimientos de la normativa de contratación y la realización sistemática de gastos sin la suficiente consignación presupuestaria.

3.2.4 Cumplimiento de obligaciones de información

Otro punto de interés en la fiscalización 413, es verificar el cumplimiento de las obligaciones de información que ya se ha desarrollado anteriormente. En este sentido la fiscalización realizada pone de manifiesto la escasa implementación de medidas encaminadas a cumplir la recomendación formulada por la IGAE. Más allá del seguimiento trimestral de las operaciones registradas en la cuenta que se incorpora a los datos remitidos en aplicación del artículo 16.2 de la Orden HAP/2015/2012, de 1 de octubre, por la que se desarrollan las obligaciones de suministro de información previstas en la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera, no es práctica habitual en las entidades locales la remisión de información con mayor asiduidad, lo que va en detrimento del control de la cuenta[12].

CONCLUSIONES

Desde una perspectiva contable la razón que justifica la existencia de la cuenta 413: “Acreedores por operaciones pendientes de aplicar a presupuesto” es el cumplimento del principio de devengo ya que recoge gastos y adquisiciones de activos transitoriamente hasta que se cumplan todos los requisitos para su imputación a presupuesto. La eficacia de este sistema descansa en la correcta utilización de la cuenta que, al término del ejercicio y salvo excepciones tasadas, debería fundamentalmente registrar operaciones que, por producirse a finales de año, no han podido completar su tramitación presupuestaria.

No obstante, los resultados de los trabajos de fiscalización realizados evidencian un uso recurrente de la cuenta para albergar gastos nulos por ser adquiridos sin la consignación adecuada y suficiente, o sin seguir el procedimiento legalmente establecido, poniendo de manifiesto incumplimientos en materia presupuestaria y de contratación administrativa.

Las medidas propuestas en relación a la necesidad de control de esta cuenta están orientadas a promover la aplicación estricta del principio de devengo, garantizando el registro de todas las operaciones limitando al máximo actuaciones discrecionales de las Administraciones Públicas en cuanto a la contabilización y pago de sus obligaciones, así como a la detección de los incumplimientos normativos en las materias anteriormente referidas.

Asimismo el uso inadecuado de esta cuenta resta eficacia a las órdenes de cierre contable cuyos efectos, en ocasiones, se limitan a una mera cuestión contable respecto a la anotación presupuestaria o no presupuestaria de un gasto que sigue realizándose.

BIBLIOGRAFÍA

Aparisi Aparisi, Mª Carmen (2017). La cuenta 413. Novedades en la contabilidad pública local. (Elderecho.com).

Aragón Sánchez, Francesc y otros (2014). Atelier (Barcelona).

Fueyo Bros, Manuel (2017). Reglamento de Control Interno Local. Aranzadi (Navarra).

Moreo Marroig, Teresa (2015). Reconocimiento extrajudicial de crédito. El artículo 60.2 del Real Decreto 500/1990, de 20 de abril, ¿Bálsamo de Fierabrás de la contratación irregular?. Es público (2015)

Pascual García, José (2014). Régimen Jurídico del gasto Público: presupuestación, ejecución y control. Madrid. Ed. Boletín Oficial del estado.

Prada Rodriguez, Alba y Herrero González, Elena (2015). “Reconocimiento Extrajudicial de créditos”. Auditoría Pública Nº 66 (2015) pp 119-126.

Sagalés Gillamón, Juan Ramón (2004). La elaboración de las cuentas anuales de las entidades locales. Bayer Hnos. S.A. (Barcelona)

Vigo Martín, Beatriz M. “Las operaciones pendientes de aplicar al presupuesto. Contabilización e incidencia en el cálculo de algunas magnitudes presupuestarias” El Consultor de los Ayuntamientos, Nº 4, Sección Presupuestos y contabilidad, Abril 2018, pág. 35, Editorial Wolters Kluwer.

[1] Las opiniones expresadas en este trabajo son responsabilidad exclusiva de las autoras y no representan necesariamente la posición de la institución para la que trabajan.

[2] Datos obtenidos en octubre de 2018 referidos a la liquidación del ejercicio de 2017.

[3] El Manual de Pronunciamientos Internacionales de Contabilidad del Sector Público (edición 2013) aprobado por el Consejo de Normas Internacionales del Sector Público (IPSASB), en cuya página 27 reitera la necesidad de aplicar el principio de devengo por ser más adecuado al principio de “imagen fiel”.

[4] Regla 11 SICAL Normal y Regla 11 SICAL Simplificado.

[5] Como flexibilización de esta regla se encuentran los denominados pagos a justificar regulados en el art. 190 TRLHL y 69 a 72 Real Decreto 500/1990.

[6] Informe de fiscalización Nº 1.050 de 29 de septiembre de 2014, de la efectividad de las medidas recogidas en el Real Decreto Ley 8/2011 de 1 de julio para el cumplimiento por las entidades locales de sus obligaciones comerciales.(www.tcu.es).

[7] Informes núm 1.017 y 1.173 del TCu sobre los gastos ejecutados por las EELL sin crédito presupuestario, aprobados en sesión del Pleno del Tribunal de fecha 23 de diciembre de 2013 y 22 de julio de 2016, respectivamente (www.Tcu.es).

[8] Informe de Fiscalización de Operaciones Pendientes de aplicar al presupuesto en los Ayuntamientos de más de 20.000 habitantes del PA aprobado por Consejo de la Sindicatura el 29 de agosto de 2018. (www.sindicastur.es).

[9] Art. 106 de la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas en relación con los arts. 26.2.c) y 60.2 del Real Decreto 500/1990, de 20 de abril por el que se desarrolla el capítulo primero del título sexto de la Ley 39/1988, de 28 de diciembre, reguladora de las Haciendas Locales, en materia de presupuestos.

[10] Aprobado por el Consejo de la Sindicatura de Cuentas el Principado de Asturias el 12 de marzo de 2015 (www.sindicastur.es).

[11] Incluso por imposibilidad legal, como es el caso de las certificaciones de obra que deben emitirse necesariamente en los diez primeros días del mes siguiente al de la prestación -art. 150 del Real Decreto 1098/2001, de 12 de octubre, por el que se aprueba el Reglamento general de la Ley de Contratos de las Administraciones Públicas.

[12] A este respecto, ver opinión de la AIREF de 22 de julio de 2014.