Alberto Melero Balcázar

Subdirector de Fiscalización

Consejo de Cuentas de Castilla y León

El reto continúa: la estabilidad presupuestaria en las entidades locales. Especial referencia al mapa de entes dependientes y adscritos y a la clasificación SEC

RESUMEN

En los últimos años se ha producido un fenómeno creciente de adscripción de entes de diversa naturaleza a las entidades locales así como de sectorización de los mismos por parte del Ministerio de Hacienda y Función Pública. Esto ha determinado que se amplíe el perímetro de consolidación de la estabilidad presupuestaria y la sostenibilidad financiera, creándose un gran mapa de entes dependientes y adscritos cuyos presupuestos y cuentas incidirán, y podrán condicionar, el cumplimiento de los diferentes principios y objetivos derivados de la aplicación de la Ley Orgánica de Estabilidad Presupuestaria y Sostenibilidad Financiera. El análisis de este mapa constituye un reto de fiscalización para los OCEX, como en general lo constituye la verificación de los diferentes aspectos de legalidad de esta norma, ante la ausencia de una estricta reglamentación y la dispersión regulatoria en diferentes publicaciones, notas y guías del Ministerio. Será necesaria la adaptación de los sistemas de información contable para automatizar los cálculos y ajustes.

PALABRAS CLAVE: Reto, estabilidad presupuetaria, reglamento, SEC, clasificación de entes

ABSTRACT

In recent years there has been a growing phenomenon of attachment of entities of different nature to local authorities as well as sectorization of the same by the Ministry of finance and public service. This has determined that it expands the scope of consolidation of budgetary stability and financial sustainability, creating a big map of dependent and affiliated entities whose budgets and accounts, impact, and may condition, the fulfilment of the different principles and objectives arising from the application of the law of budgetary stability and financial sustainability. Analysis of this map is a challenge of control for the OCEX, as in general verification of the different aspects of the legality of this standard, in the absence of strict regulation and the existence of dispersed publications, notes and guides of the Ministry. The adaptation of accounting information systems to automate the calculations and adjustments will be necessary.

KEYWORDS: Challenge, budgetary stability, regulation, SEC, classification of entities

1. INTRODUCCIÓN

Como continuación del artículo “Carta a una desconocida: la estabilidad presupuestaria en las entidades locales” se pretende realizar un nuevo acercamiento, al tiempo que una profundización, sobre los pequeños conflictos que dentro de la cotidiana gestión presupuestaria y contable de las entidades locales suscita la aplicación práctica de la normativa de estabilidad presupuestaria y sostenibilidad financiera.

Se hacía referencia en el anterior artículo a la necesidad y a lo ineludible de las políticas fiscales y de control del déficit de las cuentas públicas de los estados miembros de la Unión Europea, que tuvieron su origen en el Pacto de Estabilidad y Crecimiento (PEC) adoptado por el Consejo de Europa en 1997 e hicieron posible el acceso de España a la Unión Económica y Monetaria en 1999. Surgieron los nuevos marcos y objetivos presupuestarios y, de alguna manera, comenzó a producirse una subordinación de la gestión presupuestaria de las administraciones públicas y, en nuestro caso, de la administración local, a las necesidades de la contabilidad nacional dirigidas a cumplir con estos objetivos. La entrada en vigor en 2001 de la normativa de estabilidad presupuestaria y su paulatina aplicación reforzada años más tarde como consecuencia de la crisis económica, merced a la reforma en el ejercicio 2011 del artículo 135 de la Constitución y a la aprobación de la Ley Orgánica 2/2012 (LOEPSF), han ido haciendo inevitable el cumplimiento de las diferentes obligaciones relacionadas con la estabilidad presupuestaria y sostenibilidad financiera.

Se trata, en definitiva, de una materia muy relevante que condiciona la tramitación y gestión presupuestaria de las entidades locales en sus distintas fases. Los presupuestos deben aprobarse, ejecutarse y liquidarse en cumplimiento del objetivo de estabilidad presupuestaria (arts. 165.1 TRLRHL, 3.1 LOEPSF). La variación del gasto computable no podrá superar la tasa de crecimiento del PIB, lo que implica que debe cumplirse también con el objetivo de regla de gasto (art. 12 LOEPSF). Debe cumplirse con el principio de sostenibilidad de la deuda financiera y comercial (art. 4 LOEPSF). La autorización de operaciones de crédito debe tener en cuenta, con carácter preferente, el cumplimiento del principio de estabilidad presupuestaria (art.53.7 TRLRHL). La prioridad absoluta, sobre cualquier otro gasto, del pago de la deuda pública (art. 14 LOEPSF). La elaboración de un plan presupuestario a medio plazo (art.29 LOEPSF) y la aprobación de un límite de gasto no financiero (art. 30 LOEPSF). El superávit presupuestario debe destinarse a reducir el nivel de endeudamiento (art.32 LOEPSF), si bien hay que considerar la posibilidad de las reglas especiales (Disp.Adic.6ª LOEPSF). Y, en fin, otros principios y obligaciones derivadas, como son los principios de plurianualidad, transparencia, eficiencia, responsabilidad, lealtad institucional (arts. 5, 6, 7, 8 y 9 LOEPSF), o lo relacionado con el fondo de contingencia (art.31 LOEPSF).

Además, según se señalaba en el citado artículo, la ingente cantidad de obligaciones derivadas de la aplicación de la LOEPSF y de la Orden 2105/2012, de suministro de información al Ministerio de Hacienda y Función Pública (MHFP), hacía que las intervenciones locales, como principales afectadas por la acumulación de las tareas inherentes, debieran verse reforzadas.

La verificación del cumplimiento de la normativa de estabilidad presupuestaria constituye un reto para los órganos de control externo (OCEX). Así lo apuntaba ya Isabel Brusca en los primeros tiempos de vigencia de la nueva LOEPSF, en su artículo “El control de la estabilidad presupuestaria y sostenibilidad financiera: un nuevo reto para los órganos de control externo”. Pero resulta que, transcurridos unos años y un largo tramo de camino recorrido, el reto continúa planteado. Y lo hace por distintas razones y factores, algunos de ellos ya apuntados en el anterior artículo sobre los que ahora se incide, pero también por otros que a continuación se exponen, con una especial referencia al mapa de entes dependientes y adscritos, a la clasificación de los mismos, y a la repercusión que ello tiene para las entidades locales.

2. LA REGULACIÓN Y LA SUBJETIVIDAD DE LOS AJUSTES SEC

Desde un primer momento, la Ley 18/2001, de 12 de diciembre, General de Estabilidad Presupuestaria, estableció las directrices básicas de la política presupuestaria de las administraciones públicas al servicio del objetivo de estabilidad presupuestaria, entendida ésta como la situación de equilibrio o de superávit, computada en términos de capacidad de financiación de acuerdo con la definición del Sistema Europeo de Cuentas Nacionales y Regionales (SEC). También el Real Decreto 1463/2007, de 2 de noviembre, por el que se aprueba el reglamento de desarrollo de la Ley 18/2001 (REP), en su aplicación a las entidades locales, a efectos de la evaluación del cumplimiento del objetivo de estabilidad presupuestaria, se refiere a la necesidad de practicar unos ajustes en términos de contabilidad nacional, según el SEC.

La vigente normativa SEC viene dada por el Reglamento (UE) nº 549/2013 del Parlamento Europeo y del Consejo, de 21 de mayo de 2013[1], relativo al Sistema Europeo de Cuentas Nacionales y Regionales de la Unión Europea (SEC 2010)[2]. Se trata de un reglamento obligatorio en todos sus elementos y directamente aplicable en cada Estado miembro. La normativa SEC requirió una adaptación para su aplicación a las entidades locales, que se produjo con la publicación del “Manual de cálculo del déficit en contabilidad nacional adaptado a las Corporaciones Locales” (IGAE-MHFP). El manual constituye una guía que ayuda a interpretar el contenido del SEC y, a partir de los datos de las cuentas públicas, permite una aproximación al déficit según los criterios SEC, teniendo en cuenta las diferencias metodológicas existentes entre la contabilidad nacional y los sistemas de contabilidad pública y la necesidad de poder realizar una comparación homogénea de la información.

Si bien el manual se apoya en la concepción de la contabilidad nacional como un sistema dinámico que se actualiza de manera continua y que no pretende ser exhaustivo, con la entrada en vigor de la LOEPSF la estabilidad presupuestaria tiene una importante repercusión en la gestión de las entidades locales, haciéndose necesaria una mayor certeza y seguridad en los cálculos y ajustes que deben realizarse para determinar el cumplimiento de los objetivos de estabilidad presupuestaria y regla de gasto. A raíz de la nueva LOEPSF y su norma de desarrollo, la Orden 2105/2012 de suministro de información, surgen otros documentos que adaptan la normativa SEC como principalmente la “Guía para la determinación de la regla de gasto” y las diferentes guías o instrucciones del MHFP para el suministro de información anual o trimestral, y que junto al manual de cálculo de déficit recogen los diferentes ajustes de contabilidad nacional. De esta forma, los ajustes figuran dispersos en diversos documentos, fuera de una estricta reglamentación y a falta de ser unificados.

Debe considerarse, por ejemplo, que la guía de la regla de gasto contiene, no solo ajustes aplicables a esta, sino también ajustes sobre el saldo no financiero, esto es, aplicables al objetivo de estabilidad presupuestaria. Por su parte, las guías trimestrales incluyen ajustes a ambos objetivos, tratándose en este caso de documentos vivos que pueden incorporar novedades para un determinado trimestre en el que se suministra información, o a partir del mismo.

Por otra parte, los ajustes SEC resultan especialmente faltos de concreción en la fase de aprobación presupuestaria. Entendiendo la dificultad que entraña moverse en el ámbito de las previsiones y no de los datos, podrían al menos acotarse algunos aspectos, como por ejemplo el número de ejercicios ya liquidados que deben tenerse en cuenta a la hora de realizar la estimación de un determinado ajuste, ya sea sobre los gastos o sobre los ingresos. El dato puede diferir sustancialmente si a la hora de efectuar, por ejemplo, la previsión del ajuste relacionado con el saldo de la cuenta 413, de acreedores pendientes de aplicar a presupuesto (actual cuenta de acreedores por operaciones devengadas), nos atenemos a los resultados de esta cuenta en el ejercicio anterior o lo extendemos a los resultados de los tres últimos ejercicios.

De todo ello derivaría el interés de trasladar la definición y la forma de cálculo al menos de los principales ajustes a una norma nacional de rango reglamentario, contribuyendo así a una mayor precisión de la información y a una mayor seguridad jurídica. Derogada la Ley 18/2001, permanece vigente el reglamento que la desarrollaba, por lo que debería plantearse la aprobación de un nuevo reglamento de estabilidad presupuestaria que regule, precise y traslade el contenido de los ajustes SEC sobre la capacidad/necesidad de financiación (objetivo de estabilidad presupuestaria) y sobre la regla de gasto, y que, por otra parte, incorpore los nuevos conceptos y objetivos previstos en la LOEPSF como, entre otros, los de regla de gasto, sostenibilidad financiera (en su doble vertiente, financiera y comercial), plan presupuestario, límite de gasto no financiero (techo de gasto) o destino del superávit presupuestario, todos ellos inexistentes en el vigente reglamento[3]. Más allá, el reglamento mantiene algún contenido que se opone a lo previsto en la LOEPSF, como por ejemplo la proyección temporal máxima, a tres años, de los planes económico-financieros.

En el ínterin, la actuación de los órganos de control externo debe dirigirse a interpretar, homogeneizar y efectuar recomendaciones en relación con la práctica de los ajustes SEC.

3. LA OBTENCIÓN DE LA INFORMACIÓN

La siguiente cuestión, aunque relacionada con la anterior, tiene que ver con la necesidad de automatizar la extracción de los datos y de los ajustes para la determinación de los diferentes objetivos de estabilidad presupuestaria, regla de gasto y límite de deuda. En el anterior artículo se exponía la necesidad de desarrollar módulos específicos integrados en los sistemas de información contable. Esta necesidad puede deducirse de diversos preceptos existentes ya en la normativa reguladora de las haciendas locales. Así, el artículo 205.h) del Texto Refundido de la Ley Reguladora de las Haciendas Locales (TRLRHL), señala como uno de los fines para los que debe organizarse la contabilidad de los entes locales el de “facilitar los datos y demás antecedentes que sean precisos para la confección de las cuentas económicas del sector público y las nacionales de España”. En esta misma línea se dirigen algunas reglas de la Instrucción de Contabilidad, modelo Normal (ICN), como la número 13, que al tratar de los fines de la contabilidad, en su apartado e), establece que el sistema de información contable (SICAL-Normal) debe “facilitar los datos y demás antecedentes que sean precisos para la confección de las cuentas nacionales de las unidades que componen el sector de las Administraciones Públicas” y, en su apartado f), que el sistema debe “facilitar la información necesaria para la confección de estadísticas económico-financieras por parte del Ministerio de Hacienda y Administraciones Públicas”. También la regla 59, que señala que “el sistema de información contable deberá permitir obtener la información económico-financiera cuya remisión a otras Administraciones Públicas venga impuesta por la normativa vigente”.

Es importante destacar que estos preceptos deben ponerse en consonancia con lo previsto en las reglas 12 y 14 de la propia ICN que, al tratar del objeto y de la configuración informática del sistema contable, se refieren al mismo como un conjunto integrado de subsistemas o áreas contables que debe garantizar la concordancia, coherencia, exactitud y automatismo de los registros. Estos requisitos de exactitud y extracción automatizada de los datos, resultan importantes a efectos de homogeneizar el contenido de los ajustes SEC y para todo lo que tiene que ver con la obtención de la información de estabilidad presupuestaria.

Fuera ya de la normativa más específica reguladora de las haciendas locales, la LOEPSF en su artículo 6, al tratar del principio de transparencia, señala que la contabilidad deberá contener información suficiente y adecuada para verificar el cumplimiento de los objetivos de estabilidad presupuestaria y sostenibilidad financiera.

4. EL ESTADO COMO RECEPTOR DE LA INFORMACIÓN. DIFERENCIAS EN LOS DATOS

La información relacionada con la estabilidad presupuestaria y sostenibilidad financiera es remitida al Estado (MHFP), en cumplimiento de la Orden 2105/2012. Por tanto, el Estado es el depositario de la misma y al que, en un primer plano, le corresponde velar por su cumplimiento y publicar los datos en la oficina virtual de las entidades locales (OVEL). Sin embargo, la práctica demuestra la existencia de discrepancias entre la información remitida a éste y obrante en la OVEL y la que figura en los informes de la Intervención en las distintas fases de la tramitación presupuestaria. Ello es debido a que los plazos derivados de la normativa de estabilidad presupuestaria y fijados en la orden de suministro de información, difieren o pueden diferir de aquellos otros señalados en el TRLRHL y en el Real Decreto 500/1990 (RDP), relacionados con la aprobación, ejecución y liquidación presupuestaria. Mientras los primeros son plazos correspondientes con periodos naturales, anuales o trimestrales, los segundos son plazos máximos que pueden variar dependiendo del momento en que se inicie la tramitación correspondiente. Esta falta de sincronía da lugar, como se ha señalado, a la discrepancia de la información.

Teniendo en cuenta que el suministro de información se realiza a través de una aplicación de captura, la experiencia fiscalizadora muestra como, por ejemplo, el dato sobre capacidad de financiación en la aprobación del presupuesto suministrado al MHFP, que juega con la fecha tope del 31 de enero, difiere en muchos casos del que el interventor recoge en su Informe, emitido unos meses antes según los plazos del TRLRHL, por incluir algún ajuste más o menos. Es más, en algunos casos, el dato suministrado al Ministerio, por contraposición al que se eleva al Pleno de la corporación, no contiene previsión alguna de ajustes. Las mismas incidencias pueden darse en relación con la tramitación de la liquidación y el suministro al MHFP de la información inherente a la misma.

Lo señalado constituye un reto para los OCEX hasta el extremo de que cabría plantearse la necesidad de remitir al Estado el resultado de las comprobaciones y las conclusiones de los informes de fiscalización, para que aquel, en su caso, adopte las medidas correctivas oportunas.

5. EL NUEVO MAPA DE ENTES DEPENDIENTES Y ADSCRITOS. LA CLASIFICACIÓN DE ENTES

Otra vertiente del reto que se plantea tiene que ver con una cuestión no menor como es la del ámbito subjetivo de la estabilidad presupuestaria, el inventario de entes del sector público local y la sectorización o clasificación de estos entes. Paulatinamente, las entidades locales han ido integrando a sus entes dependientes y adscritos dentro del perímetro de consolidación de la estabilidad presupuestaria y la sostenibilidad financiera, incluyendo sus datos en los informes que deben emitirse, pero ha sido y en alguna medida sigue siendo, una integración lenta que afecta a un conjunto de entidades de diversa naturaleza jurídica y económica.

Adscripción de entes:

La delimitación y clasificación del sector público se realiza atendiendo a la normativa europea. Siguiendo la estela de la Ley 18/2001 y del REP, en el Capítulo I de la LOEPSF (artículos 1 y 2), donde se determina el objeto y ámbito de aplicación subjetivo de la ley, se señala que la delimitación del sector público atiende al Sistema Europeo de Cuentas Nacionales y Regionales, ya que ésta es la definición que adopta la normativa europea. La Orden 2105/2012, de suministro de información, establece (artículo 11.2) expresamente que los sujetos integrantes del Inventario de Entes del Sector Público Local[4] seguirán siendo los previstos en el Real Decreto 1463/2007, esto es, los previstos en el artículo 2 del reglamento de estabilidad presupuestaria (REP).

En esta relación del sector público local resultan particularmente relevantes los criterios de integración de las sociedades mercantiles, las instituciones sin ánimo de lucro y los consorcios. Estos criterios, que siguen la línea del SEC 2010[5], se fundamentan en la participación, control o financiación mayoritaria de la entidad dependiente por parte de la entidad principal, en determinar a quién corresponde el ejercicio de la mayoría de derechos de voto en los órganos de gobierno, o a quién la facultad para nombrar o destituir a la mayoría de los miembros de dichos órganos[6], considerándose que uno solo de ellos puede bastar para determinar el control en algunos casos, no así en otros, donde confluirían más de uno. En el caso de las instituciones sin ánimo de lucro y de los consorcios, de existir igualdad de participación, de aportación financiera y de derechos sociales, se atendería al ámbito territorial donde la entidad desarrollase su actuación.

En los últimos años el MHFP ha puesto en marcha un proceso de adscripción de diversos entes a las entidades locales, entre los que destacan asociaciones, federaciones, fundaciones y consorcios. Ha resultado ser un proceso gradual de adscripción que ha provocado que, de forma sobrevenida, determinados ayuntamientos hayan debido de encajar y asumir la repercusión de los presupuestos y cuentas de estas entidades, en la medida en que se clasifiquen como administraciones públicas, en sus propios presupuestos y cuentas, esto es, de encajarlas en el perímetro de consolidación para el cumplimiento de la normativa de estabilidad presupuestaria y sostenibilidad financiera, con la importante incidencia que ello puede tener.

Un caso especial es el de los consorcios ya que, a raíz de la Ley 27/2013, de 27 de diciembre, de racionalización y sostenibilidad de la Administración Local (LRSAL: disposición final segunda, que introducía una disposición adicional sobre régimen jurídico de los consorcios en la posteriormente derogada Ley 30/1992)[7], se han adscrito a las entidades locales numerosos consorcios que deben sujetarse al régimen presupuestario, de contabilidad y de control de aquellas. La repercusión puede ser muy importante para las entidades locales ya que los presupuestos y cuentas de estos consorcios pueden llegar a ser muy elevados. Los criterios o parámetros de adscripción son también los de control, participación o financiación mayoritaria y, en caso de participar entidades privadas sin ánimo de lucro, el consorcio quedaría adscrito a la administración pública resultante de acuerdo con estos criterios.

Clasificación de entes:

La siguiente cuestión tiene que ver con la clasificación o sectorización de los entes dependientes y adscritos. La clasificación se basa igualmente en el contenido del SEC 2010, donde se describen las unidades institucionales utilizadas para medir la economía y la forma en que dichas unidades se clasifican en sectores y subsectores[8]. Entre los sectores[9] de la economía se encuentran las administraciones públicas y las sociedades, sean estas instituciones financieras o sociedades no financieras.

Siguiendo el SEC, si una entidad controlada por una administración pública resulta ser una sociedad de mercado (realiza una actividad de mercado), debe clasificarse en el sector de las empresas (sociedades no financieras: unidades productoras de mercado cuya actividad principal es la producción de bienes y servicios no financieros), fuera del sector de las administraciones públicas y su nivel de déficit y de deuda no se contabiliza en el nivel de déficit y deuda de la administración pública de la que depende o a la que se adscribe. Por el contrario, si la unidad controlada por la administración pública no realiza actividad de mercado, debe clasificarse en el sector de las administraciones públicas, consolidando su déficit y su deuda.

Sin embargo, para una mayor clarificación y precisión de los criterios de clasificación del subsector de las corporaciones locales se ha de acudir al “Manual de cálculo de déficit en contabilidad nacional adaptado a las Corporaciones Locales”. No es cuestión de recoger aquí todo este desarrollo, pues resulta ya ampliamente conocido, pero sí de destacar algunos de sus aspectos fundamentales.

Siguiendo el manual de cálculo de déficit conviene recordar, como gran premisa, que la delimitación del sector de las administraciones públicas se basa en criterios económicos (comportamiento económico) y no en criterios jurídicos. El concepto de administración pública en contabilidad nacional no coincide con el concepto de administración pública en el ordenamiento jurídico, de forma que un ente de derecho público puede no ser administración pública en contabilidad nacional y un ente de derecho privado (sociedad mercantil controlada por una unidad institucional pública), puede serlo.

A efectos de determinar si una sociedad pública u otra unidad institucional pública es o no productora de mercado, el manual atiende a tres criterios:

- Actividad económica realizada.

- Naturaleza de los ingresos.

- Regla del 50%.

Veamos brevemente algo sobre ellos.

Actividad económica realizada:

La consideración de la unidad o entidad como administración pública es automática en los siguientes casos:

– Cuando la actividad desarrollada es la propia de una administración pública, esto es, la redistribución de renta y riqueza nacional o la producción de bienes y/o servicios públicos, y no hay contraprestación de los beneficiarios.

– En el caso de aquellas entidades denominadas instrumentales, esto es, aquellas que actúan por cuenta o encomienda de la administración de la que dependen para ejecutar infraestructuras que posteriormente traspasan a la misma.

– Si las entidades o unidades públicas se financian a través de impuestos o de transferencias, independientemente de la actividad que realicen.

Naturaleza de los ingresos:

En el caso en que las unidades públicas reciban tasas de los usuarios por una prestación real de servicios y se guarde una clara proporción con los costes, estas tasas deben tratarse como ventas a efectos de contabilidad nacional. De no existir esta prestación real o de no guardarse la citada proporción, los ingresos pasarían a tratarse como impuestos y se volvería a la consideración automática de la unidad como administración pública.

Cuando el principal cliente de la unidad pública es la administración de la que depende, habrá de distinguirse si los pagos percibidos de la administración matriz pueden tener la consideración de ingresos de mercado (ventas en contabilidad nacional)[10] o bien se trata de transferencias. Solo en el primer caso computarían a efectos de la regla del 50%, ya que si se trata de transferencias y las mismas constituyen la principal fuente de ingresos de la entidad, su clasificación en el sector de las administraciones públicas resultaría automática.

Regla del 50%:

Llegados a este punto, acabamos de citar la regla del 50%. Y es que, una vez que se determina que los ingresos de una empresa o entidad pública se consideran ventas en contabilidad nacional, se aplica esta regla relacionada con otro concepto del SEC como es el de “precios económicamente significativos”.

Se considera que un precio económicamente significativo es aquel que permite cubrir al menos el 50% de los costes de producción, de forma que cuando esto sucede la sociedad o entidad pública es un productor de mercado (sociedad no financiera) y, cuando no es así, debe clasificarse en el sector de las administraciones públicas. La normativa de haciendas locales al tratar del régimen de autorización de operaciones de crédito ya distinguía (y distingue) a las sociedades según se financiasen mayoritariamente, o no, con ingresos de mercado.

Pues bien, la clasificación o sectorización de los entes dependientes o adscritos a las entidades locales se ha producido también de una forma gradual en los últimos años. La experiencia fiscalizadora del Consejo de Cuentas de Castilla y León muestra cómo hasta hace pocos ejercicios, numerosos entes no estaban clasificados a pesar de la necesidad de que lo estuviesen desde la entrada en vigor, en 2001, de la ley de estabilidad presupuestaria y, en todo caso, desde que en 2007 el artículo 3 del REP precisa los órganos competentes para llevar a cabo esta clasificación: el Instituto Nacional de Estadística, junto con la Intervención General de la Administración del Estado y la colaboración técnica del Banco de España.

Ha sido constatable que durante muchos años no hubo una actuación de oficio por parte de los citados órganos y particularmente por parte del MHFP y de la IGAE, situación que se ha ido corrigiendo con el tiempo aunque, como veremos más adelante, el número de entidades sin clasificar continúa siendo elevado a día de hoy.

Debe considerarse que la Orden 2105/2012, establece en su art. 11.1 que corresponde a la intervención de cada entidad local (o unidad en materia de contabilidad) comunicar al MHFP el detalle necesario para el mantenimiento del Inventario de Entes del Sector Público Local y de la Base de Datos General de Entidades Locales, en caso de creación, extinción o modificación institucional, estatutaria o financiera de una entidad. Anteriormente, la competencia de remisión de la información relativa a los entes dependientes y vinculados para el mantenimiento de la BDGEL, correspondía al Presidente de cada entidad local, según el art. 27 del REP, que fue derogado por la citada Orden 2105/2012.

Teniendo en cuenta la señalada premisa sobre la preponderancia en la normativa SEC y en contabilidad nacional del criterio económico frente al jurídico, no deja de resultar extraña la posibilidad de que, por ejemplo, un organismo autónomo que tiene encomendada la prestación del servicio de distribución o abastecimiento domiciliario de agua pueda clasificarse como una sociedad no financiera o productora de mercado, atendiendo a que sus tasas cubren el 50% de los costes de producción y se consideran ventas. ¿Puede esto considerase un precio económicamente significativo?, más allá, ¿puede considerarse que la tasa guarda una clara proporción con los costes? La consecuencia vendría a ser que este organismo, que gestiona de forma directa un auténtico servicio público (mínimo obligatorio, además) en régimen de derecho público, que no es de recepción voluntaria para los administrados, quedaría fuera del perímetro de consolidación de la estabilidad presupuestaria y sostenibilidad financiera y podría, por ejemplo, endeudarse ilimitadamente, fuera del límite de deuda de la entidad local de la que depende.

Es obvio que en el caso señalado realmente no estamos en el mercado, que la tasa es un ingreso de derecho público, y que precisamente una de las circunstancias para su exacción es que el servicio no se preste o realice también por el sector privado. Idéntica situación puede darse cuando la gestión del servicio la realiza un consorcio o se realiza a través de cualquier otra forma de gestión directa. Menos controvertido puede ser el caso, cuando se trata de gestión indirecta a través de sociedad mixta, ya que aquí al menos una parte del capital es privado y además se han sucedido las posiciones doctrinales sobre la naturaleza, de derecho público o privado, del ingreso que se percibe como contraprestación del servicio[11].

Por otra parte, lo que resulta relevante de la clasificación de entes es su vigencia. El manual de cálculo de déficit señala que el cumplimiento de la regla del 50%, determinante de la clasificación de los entes dependientes y de su posible inclusión en el perímetro de consolidación, debe verificarse a lo largo de una serie de años, sin que sea necesario reclasificar unidades como consecuencia de los resultados en un solo ejercicio. El artículo 3.2 del REP establece que la clasificación tendrá una vigencia de cinco años, salvo que se produzca un cambio en el objeto social, una modificación sustancial de la actividad desarrollada o un cambio en las fuentes de financiación de alguno de los agentes, en cuyo caso se estudiaría de nuevo su clasificación. En todo caso, resulta evidente que el mapa de entes dependientes que forman parte del perímetro de consolidación de las administraciones públicas es un mapa variable, que por distintos factores puede cambiar a lo largo de los años, y que debe ser objeto de revisión y seguimiento.

No solamente puede cambiar la sectorización de un ente dependiente de un ejercicio a otro, sino también la entidad local a la que se adscribe, como consecuencia de modificaciones estatutarias, atendiendo a los diferentes criterios que han sido presentados. Además, es difícil acceder a los expedientes de sectorización o clasificación de unidades, teóricamente en manos de un Comité Técnico de Cuentas Nacionales (CTCN), compuesto por representantes de la IGAE, Banco de España e INE, teniendo en cuenta que a veces son los propios ayuntamientos los que alegan y reclaman el carácter de mercado de alguno de sus entes dependientes, con objeto de evitar su inclusión en el perímetro de consolidación. En otros casos puede resultar conveniente la existencia de un ente dependiente sin sectorizar.

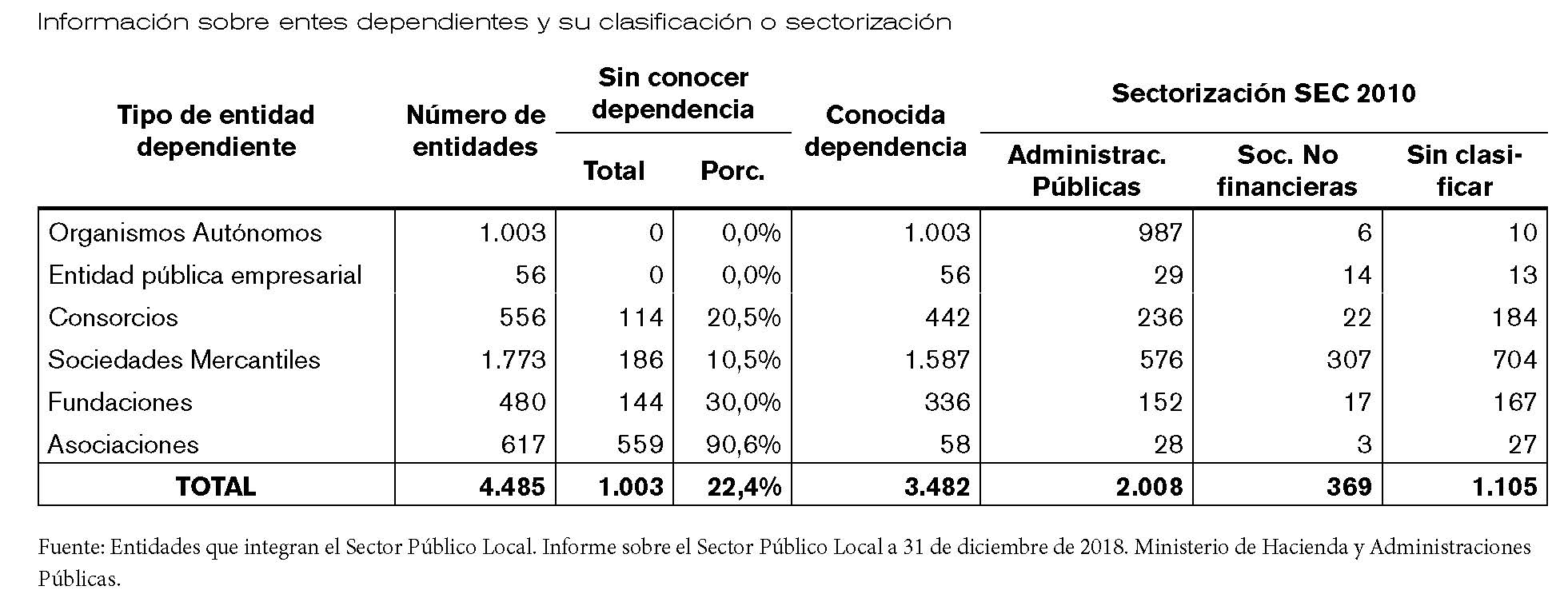

Interesa conocer los datos del informe del Sector Público Local, emitido por el MHFP, a 31 de diciembre de 2018, según se muestran en el siguiente cuadro:

Se observa que de 4.485 entes dependientes o adscritos del conjunto del sector público local, no se conoce la dependencia para un total de 1.003, esto es, para un 22,4%. Este porcentaje sube a un 90,6% en el caso de las asociaciones y se sitúa en un 30% en el caso de las fundaciones y en un 20,5% en el de los consorcios.

De los 3.482 entes con dependencia conocida, 1.105 (el 31,7%) están sin clasificar, tratándose en su mayoría de sociedades mercantiles (704: el 63,7%); 2.008 entidades se sectorizan como administraciones públicas y 369 como sociedades no financieras. Por grupos de entidades, el porcentaje de entidades sin clasificar se sitúa entre un 40% y un 50% en el caso de los consorcios, las sociedades mercantiles, las fundaciones y las asociaciones.

CONCLUSIONES

La estabilidad presupuestaria y sostenibilidad financiera extiende sus tentáculos a toda la tramitación y ejecución presupuestaria de las entidades locales, condicionando y limitando seriamente la gestión.

El Consejo de Cuentas de Castilla y León, en su informe sobre “las consecuencias económico-financieras de la aplicación de las medidas establecidas en la ley de estabilidad presupuestaria y sostenibilidad financiera en las entidades locales de castilla y león” analiza la repercusión que la disciplina presupuestaria y las medidas de control del déficit público a raíz de la crisis económica han traído consigo en los últimos años. Entre las medidas de control del déficit tuvo una especial relevancia el Real Decreto-Ley 8/2010. El máximo rigor de disciplina presupuestaria se plasmó en la aprobación de la nueva LOEPSF, dada la insuficiencia de la anterior normativa de estabilidad. Se ha observado una evidente contención del gasto no financiero especialmente constatable en el caso del capítulo 6, de inversiones reales, que en alguna medida ha tenido que ver con las reglas sobre el destino del superávit, el corsé de las inversiones financieramente sostenibles y consecuentemente con la utilización posible del remanente de tesorería para gastos generales, en el caso de aquellas entidades locales que gozaban y gozan de buena salud financiera.

La aplicación de la normativa de estabilidad presupuestaria continúa siendo conflictiva y no acaba de encajar bien con la tradicional gestión presupuestaria de las entidades locales, sujetas a su ley de haciendas y reglamento de desarrollo. Con el transcurso de los años la estabilidad presupuestaria se va consolidando, pero a día de hoy la ausencia de un nuevo reglamento, de una precisa regulación de los ajustes SEC y de un control y llevanza de la información a través de los sistemas de contabilidad de forma automatizada, así como la existencia de un fenómeno creciente de adscripción de entes de diversa naturaleza a las entidades locales y de sectorización de los mismos por el MHFP (IGAE), que complica el mapa de los entes dependientes y adscritos, hace necesaria la actuación de los OCEX para reducir los riesgos existentes, interpretar y homogeneizar la aplicación de la vigente normativa, al tiempo que, de formas más relevante, efectuar recomendaciones y propuestas de mejora. No se trata de suplantar el papel del Estado, al que probablemente habría que dar traslado del resultado de las comprobaciones realizadas, ni el de los órganos de tutela financiera, como receptores de la información, pero sí de actuar sobre una materia que de forma tan importante afecta a las entidades locales.

BIBLIOGRAFÍA

Reglamento (UE) nº 549/2013 del Parlamento Europeo y del Consejo, de 21 de mayo de 2013, relativo al Sistema Europeo de Cuentas Nacionales y Regionales de la Unión Europea (SEC 2010).

Manual de Cálculo del déficit en contabilidad nacional adaptado a las Corporaciones Locales. 1ª Edición, IGAE, Ministerio de Hacienda y Función Pública.

Isabel Brusca Alijarde: El control de la estabilidad presupuestaria y sostenibilidad financiera: un nuevo reto para los órganos de control externo. Auditoría Pública, número 58, abril 2013.

Inmaculada Grajal Caballero: El endeudamiento de las corporaciones locales a partir del 1 de enero de 2013: régimen jurídico e implicaciones con la estabilidad presupuestaria y la sostenibilidad financiera. Auditoría Pública, número 58, abril 2013.

[1] Su precedente fue el Reglamento (CE) nº 2223/96 del Consejo, de 25 de junio de 1996, relativo al Sistema Europeo de Cuentas 1995 (SEC 95).

[2] Constituye un marco contable comparable a escala internacional, cuyo fin es realizar una descripción sistemática y detallada del total de una economía (una región, un país o un grupo de países), sus componentes y sus relaciones con otras economías. Se basa en los conceptos del Sistema de Cuentas Nacionales, SCN2008, que proporciona las directrices sobre contabilidad nacional para todos los países del mundo. No obstante, existen algunas diferencias entre el SEC 2010 y el SCN 2008

[3] Si bien a la regla de gasto ya se refería el derogado Texto Refundido de la Ley General de Estabilidad Presupuestaria, tras su modificación por el Real Decreto-Ley 8/2011 de, entre otras medidas, control del gasto público, fue tan solo de aplicación al Estado y a las Entidades Locales de los artículos 111 y 135 del TRLHL y su cumplimiento no pudo verificarse por la falta de publicación de la tasa de referencia

[4] Pueden verse también los artículos 82 y 83 de la Ley 40/2015, de 1 de octubre, de Régimen Jurídico del Sector Público.

[5] Punto 2.38 SEC 2010: La administración pública puede asegurarse el control de una sociedad mediante una disposición normativa que la autorice a determinar la política de la sociedad. Entre los indicadores a tener en cuenta a la hora de decidir si una sociedad está controlada por las administraciones públicas están: – titularidad pública de la mayoría de derechos de voto, – control público del consejo de administración o del órgano ejecutivo, – control público del nombramiento o de la revocación del personal directivo, – control público de los principales comités de la entidad, la administración representa el grueso de la demanda, – la administración presta.

[6] Para la determinación del porcentaje de participación, en aquellos supuestos en que participen u ostenten derechos de voto, nombramiento o destitución varios de los sujetos que enumera el art.2 del REP, se sumarán los porcentajes de participación y disposición de derechos de todos ellos.

[7] Con posterioridad, la Ley 40/2015, de 1 de octubre, de Régimen Jurídico del Sector Público, ha derogado el artículo 87 de la Ley 7/1985, de 2 de abril, Reguladora de las Bases de Régimen Local, que trataba de los consorcios, de forma que pasan a quedar regulados en esta norma.

[8] La subdivisión en subsectores parte de la flexibilidad que permite el SEC en sus definiciones y conceptos.

[9] Otros sectores son: hogares, instituciones sin fines de lucro al servicio de los hogares y el resto del mundo. El conjunto de estos cinco sectores constituye el total de la economía nacional. El SEC 2010 está basado en los conceptos del Sistema de Cuentas Nacionales 2008 (SCN 2008), que proporciona las directrices sobre contabilidad nacional para todos los países del mundo.

[10] El SEC es muy restrictivo a la hora de considerar estos ingresos como ventas.

[11] A raíz de la Ley 9/2017 de Contratos del sector Público, cuando se trata de fórmula de gestión indirecta por medio de entidades de derecho privado, la contraprestación deja de ser una tasa para pasar a ser una prestación patrimonial de carácter público no tributario, más asimilable a una tarifa o precio privado. También cuando se trata de sociedad mercantil de capital 100% local, lo cual puede resultar más polémico por tratarse realmente de una gestión directa.